In één klap 38 nieuwe vanHaren winkels: wat betekent dit voor de Belgische schoenensector?

VanHaren neemt in één klap 38 winkels van Brantano over. Wat is de impact op de concurrentie? En voor welke verschuivingen zorgt dit in de Belgische schoenensector? We zochten het voor je uit!

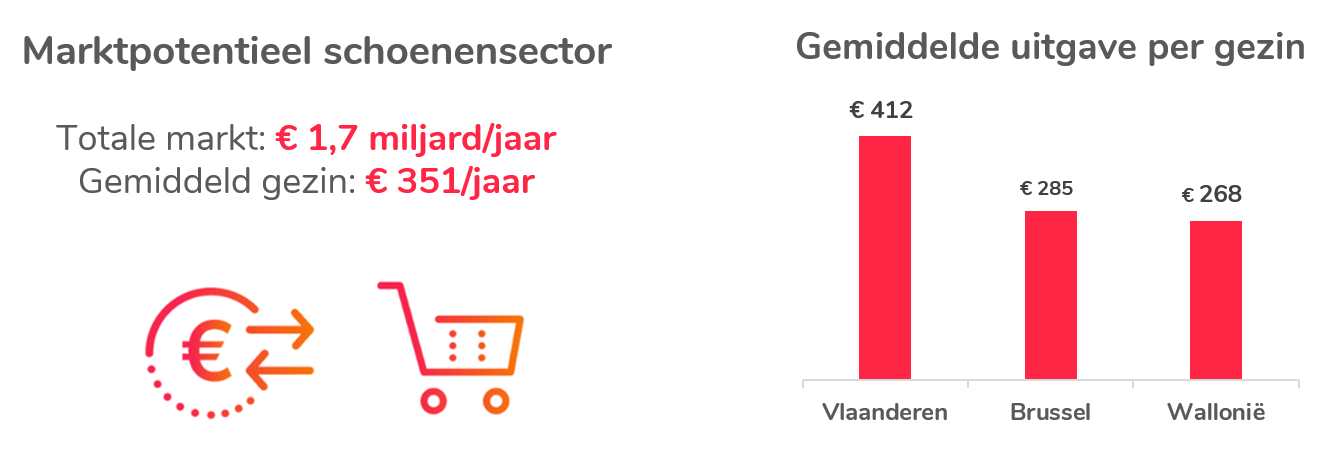

Wat is het marktpotentieel van de Belgische schoenensector?

Het totale marktpotentieel van de Belgische schoenensector bedraagt 1,7 miljard per jaar. Een gemiddeld Belgisch gezin geeft jaarlijks € 351 aan schoenen uit. Binnen de landsgrenzen zien we duidelijke geografische verschillen. Zo besteedt men in Vlaanderen (€ 412/jaar) meer aan schoenen dan in Brussel (€ 285/jaar) en Wallonië (€ 268/jaar).

Wat zeker niet vergeten mag worden is het grote aandeel online aankopen in de totale schoenenomzet. In de eerste helft van 2019 steeg deze met 11%. Door de coronapandemie zal dit percentage waarschijnlijk nog verder zijn toegenomen.

Hoe is het bezit van de Belgische schoenenwinkels verdeeld?

Met het faillissement van Brantano kwamen deze zomer in één klap 101 winkels (5,3% van de totale Belgische schoenenmarkt) beschikbaar. VanHaren (eigendom van Deichmann) deed het hoogste bod en neemt 38 Brantano-winkels over. Daarmee stijgt het aantal vanHaren winkels in België van 16 naar 54. Wat verandert er in het Belgische schoenenlandschap na deze grootschalige overname?

Na de sluiting van de Brantano winkels (augustus 2020) telde België 1.364 schoenwinkels. Daarvan is een kleine meerderheid (700 winkels) in handen van zelfstandigen. De overige 47% van de markt is versnipperd over maar liefst 72 (!) verschillende retailketens.

Bristol blijft ook na het faillissement van Brantano met 141 winkels de absolute koploper qua aantal verkooppunten. Torfs neemt Brantano’s 2e plaats over (76 winkels). Daarna volgen Pronti (44 winkels), Maniet / Luxus (29 winkels) en Chaussea (28 winkels).

Na de opening van de nieuwe vanHaren-winkels (februari / maart 2021) ziet het beeld er direct heel anders uit. VanHaren stijgt dan in één klap van de 13e naar de 3e plaats.

Lukt het vanHaren om een dominante speler te worden?

We vergeleken de marktruimte van vanHaren’s winkelnetwerk met die van de netwerken van de 72 concurrerende schoenwinkelketens én de 700 zelfstandige schoenenwinkels.

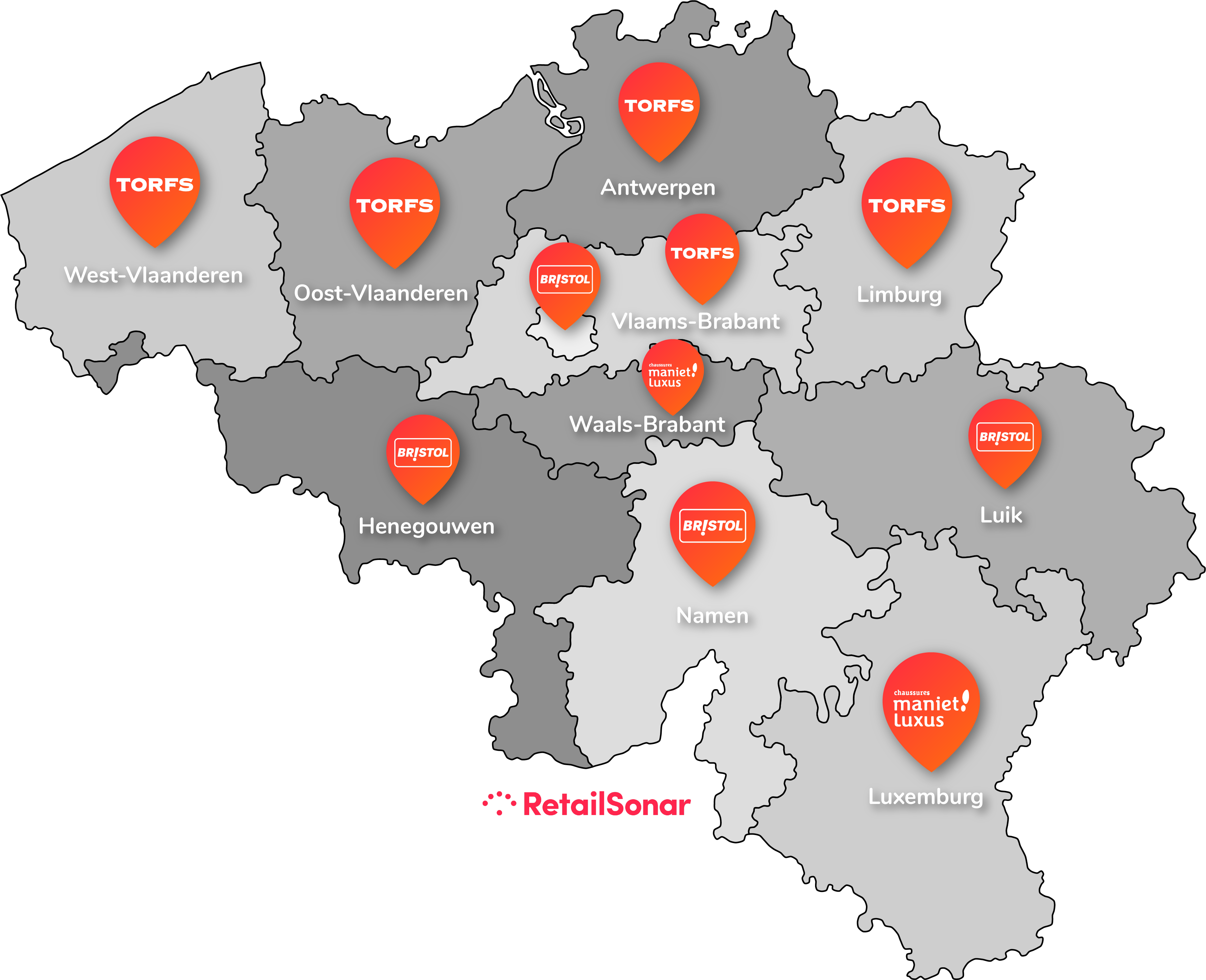

In 5 provincies domineert Torfs. In 4 provincies overheerst Bristol, en in 2 provincies neemt Maniet / Luxus de 1e plaats in. Wat ook opvalt is dat Torfs zowel marktleider is in de provincie waar per schoenwinkel het meest wordt verdiend (Vlaams-Brabant) als in de provincie waar juist het minst te verdelen is.

Het exacte marktpotentieel per verkooppunt per provincie is terug te vinden in de factsheet die onderaan deze pagina gratis te downloaden is.

"Torfs en Bristol blijven de markt domineren"

Zoomen we verder in, dan zie we dat vanHaren tot nu toe in slechts een handjevol gemeenten maximaal 10% van de markt in bezit had. Na opening van de 38 nieuwe winkels bereikt vanHaren die status in vrijwel het hele land. In een drietal gemeenten stijgt het marktaandeel tot 15% (Stabroek, Tielt-Winge, Lede), hoger komt vanHaren (nog) niet.

Ook een analyse op zone-niveau toont weinig verschil tussen de situatie in de zomer van 2020 en de situatie na opening van de nieuwe vanHaren winkels. In elke zone overheerst ofwel Bristol ofwel Torfs. De precieze geografische verschuivingen in de tijd vind je terug in de factsheet die onderaan deze pagina te downloaden is.

Hoe slim zijn de nieuwe vanHaren winkels gekozen?

De omzetprognoses van de 38 door vanHaren geselecteerde ex-Brantano winkels zien er positief uit. Het omzetpotentieel van de meeste aankomende vanHaren-winkels is aanzienlijk hoger dan die van de bestaande locaties.

Zo is het marktpotentieel van de bestaande winkel in Gent weliswaar aanzienlijk, maar doordat de koek over zoveel spelers verdeeld moet worden, blijft er voor de individuele schoenretailer weinig marktruimte meer over. Het contrast met een nieuwe “vanHaren” zoals die in Wevelgem – met groot marktpotentieel én weinig concurrentie - kan haast niet groter. De meeste locaties lijken dus strategisch slim gekozen.

Is er nog ruimte voor extra schoenenwinkels in België?

Hoeveel whitespots zijn er in België nog voor expanderende schoenretailers? Oftewel: gebieden met een hoog marktpotentieel in combinatie met een lage concurrentiedruk?

Uit onze uitvoerige geomarketinganalyses - waarin we marktdata combineerden met de netwerken, omgevings- en locatiekenmerken van alle schoenretailers in België - blijkt dat het aantal blinde vlekken zeer beperkt is. Enkel aan de Brusselse rand (Jette / Strombeek-Bever / St-Agatha Berchem) is nog voldoende ruimte voor nieuwe schoenenwinkels.

Download hieronder de gratis factsheet voor nog meer cijfers & achtergronden!