Supermarkten in België: is er nog plaats voor Jumbo?

Hoe ziet de Belgische supermarktsector er anno 2018 uit? Waar ligt het verschil met Nederland? En wat betekent de komst van Jumbo voor de bestaande machtsverhoudingen? We zochten het voor u uit!

Het marktpotentieel van de Belgische Food Retail

27,5 miljard euro per jaar. Dat is het totale marktpotentieel van food retail in België.

Een doorsnee Belgisch gezin spendeert jaarlijks zo’n 5.800 euro aan voedingsaankopen, een bedrag dat overeenkomt met het Nederlandse gemiddelde. Binnen de landsgrenzen zien we wel duidelijke geografische verschillen. Zo besteedt men in Vlaanderen (5.900 euro/jaar) gemiddeld meer dan in Wallonië (5.800 euro/jaar) en Brussel (5.650 euro/jaar).

Op welke locatie gaan Belgen nu hun boodschappen doen? 85 tot 90% winkelt in de buurt van de woonplaats. 10 tot 15% doet inkopen vlakbij het werk. De bedrijvigheid in de omgeving heeft dus ook een impact op het potentieel van een supermarkt

Een sterk concurrentieel landschap

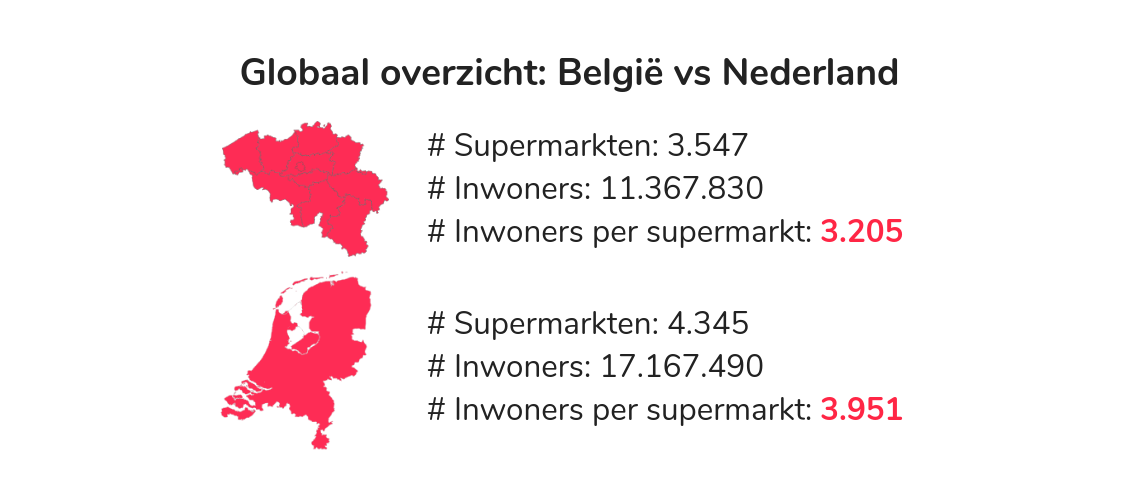

De supermarktketens in België tellen samen zo’n 3.547 winkels. Een kleine berekening leert ons dat er in België 3.205 inwoners per supermarkt zijn. Ter vergelijking: in Nederland zijn er “slechts” 3.951 inwoners per supermarkt.

Dit sterk concurrentiële landschap wordt gedomineerd door drie grote spelers. De supermarkten van de Colruyt group (30%), Ahold Delhaize (25%) en de Carrefour group (18%) vertegenwoordigen samen een marktaandeel van 73%. In hun voetsporen volgen de sterk oprukkende discounters Aldi (9%) en Lidl (5%).

Hoe bereikbaar is de supermarkt?

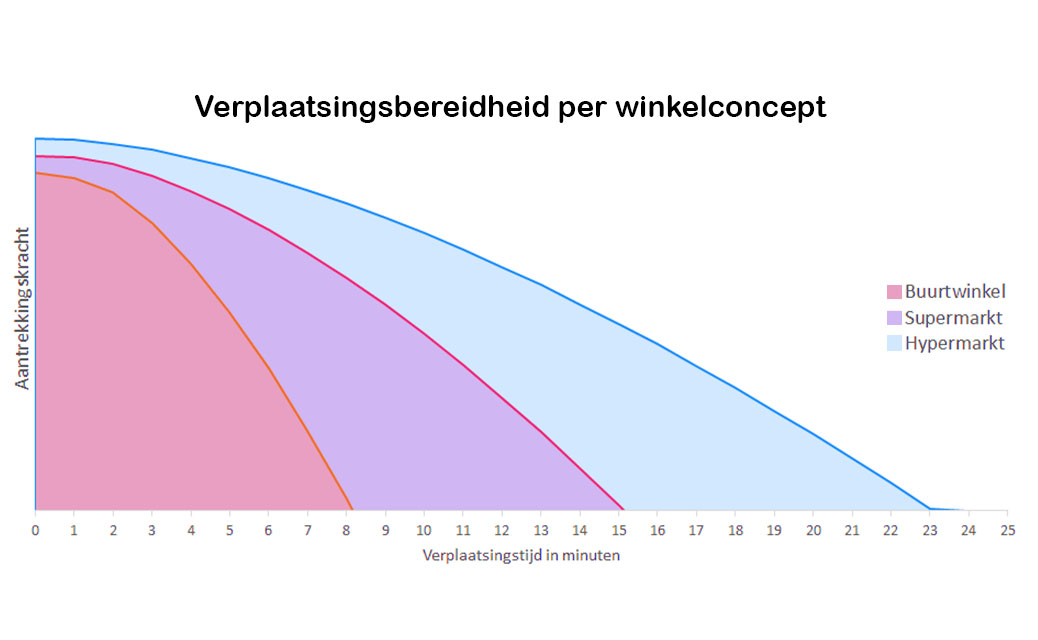

De verplaatsingsbereidheid van een consument is beperkt én sterk afhankelijk van het type winkelconcept. Voor een buurtwinkel willen we logischerwijs minder ver rijden dan voor een hypermarkt.

Bovendien staat deze verplaatsingsbereidheid zwaar onder druk. Dit is te wijten aan de groeiende mobiliteitsproblemen en de opkomst van e-commerce. Streven naar een “maximale convenience” voor de consument is daarom belangrijker dan ooit. Enkel zo kunnen supermarkten de tijd die klanten nodig hebben om boodschappen te doen tot een minimum herleiden.

Laten we er nog wat cijfers bij halen. De meeste Belgen wonen op slechts enkele minuten rijtijd van een supermarkt. Maar opvallend is wel dat 6,72% van de Belgische gezinnen langer moet rijden dan 5 minuten vooraleer ze ergens boodschappen kunnen doen. Dit cijfer ligt in Nederland gevoelig lager (4,40%), ook al zijn er daar meer inwoners per supermarkt (zie eerder). De twee voornaamste oorzaken zijn het hoge cijfer in Wallonië (11,08%), omwille van de lage bevolkingsdichtheid, en het systematische clusteren van supermarkten in België.

Een leuke uitsmijter: de inwoners van het West-Vlaamse Zoutenaaie (13 min.), de Nederlandse Afsluitdijk (17 min.) en het Waalse Radelange (18,5 min.) blijven letterlijk en figuurlijk het langst op hun honger zitten.

Is er nog plaats voor Jumbo in België?

In 2019 opent de Nederlandse supermarktketen Jumbo haar eerste Belgische winkels. Maar is er in dit concurrentiële en verzadigde supermarktlandschap überhaupt nog plaats voor Jumbo?

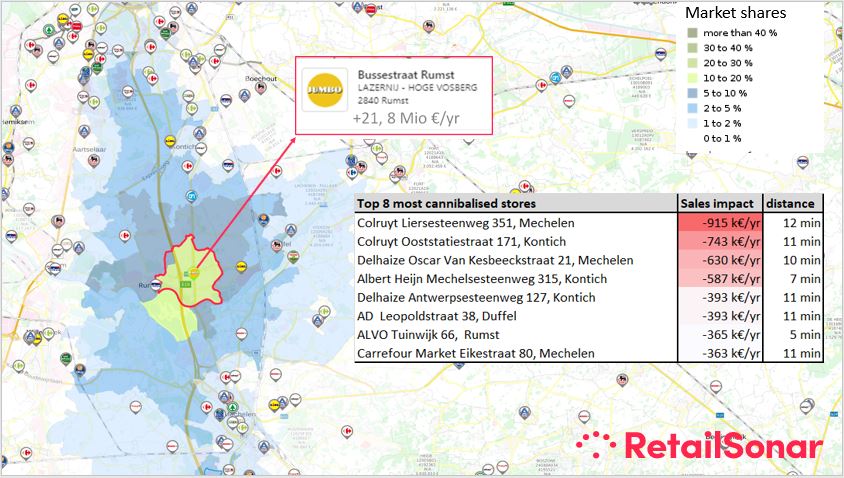

Met de hulp van het accuraat voorspellende RetailSonar-platform gingen we op zoek naar de ideale eerste Jumbo-locatie in België. Na een grondige analyse kwam de Bussestraat in Rumst als meest beloftevolle resultaat uit de bus. Ons model voorspelt op deze locatie een potentiële jaaromzet van 21,8 miljoen euro, op voorwaarde dat Jumbo in België haar Nederlandse marktsterkte evenaart.

De opening van een nieuwe Jumbo in Rumst heeft vanzelfsprekend ook gevolgen voor de concurrentie. In de eerste plaats wordt vooral Colruyt getroffen. Zowel de vestigingen in Mechelen, Liersesteenweg (-915.000 euro/jaar) als Kontich, Ooststatiestraat (-743.000 euro/jaar) zouden hun omzet zien dalen. Daarnaast verliest ook de lokale Alvo in Rumst klanten en omzet (-365.000 euro/jaar). Ook bij Delhaize Mechelen, Oscar Van Kesbeeckstraat (-630.00 euro/jaar) en Albert Heijn Kontich, Mechelsesteenweg (-587.000 euro/jaar) voelen ze de impact van een nieuwe Jumbo.

Als we kijken naar het globale supermarktlandschap, stellen we vast dat er – op een aantal lokale uitzonderingen na – erg weinig ontwikkelbare marktruimte voor een nieuwe keten overblijft. De komst van Jumbo zal dus ongetwijfeld grote gevolgen hebben en deels ten koste gaan van concurrenten zoals Colruyt. Wordt ongetwijfeld vervolgd…

In het Nederlandse Foodmagazine lichtten we de komst van Jumbo verder toe. Lees het artikel hier.

Meer dan 200 Europese retailers baseren hun locatiestrategie op de inzichten uit het RetailSonar geomarketing platform. Wil jij ook maximaal rendement uit jouw winkellocaties halen? Onze experts vertellen je graag meer! Neem contact met ons op.